가계의 카드 연체율이 9년 만에 최고치로 치솟았다. '불황형 대출'로 꼽히는 보험약관 대출액은 역대 최대를 기록했다.

가계 취약 계층부터 본격적으로 빚 상환 능력을 상실함에 따라 빚에 짓눌리는 가계 경제 위험 신호가 뚜렷해졌다.

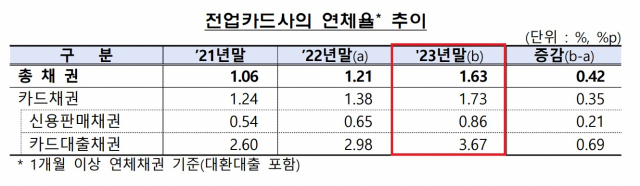

18일 금융감독원이 발표한 '2023년 여신전문금융회사 영업실적(잠정)' 자료를 보면, 지난해 말 카드사 연체율(1개월 이상)은 1.63%로 전년(1.21%) 대비 0.42%포인트 올랐다.

이는 2014년(1.69%) 이후 9년 만에 가장 높은 수준이다.

이 지표는 카드채권과 할부채권, 리스채권, 기타 대출채권 등을 모두 합산한 연체율이다. 이 가운데 카드채권 연체율은 1.73%로 나타났다. 전년 말(1.38%) 대비 0.35%포인트 올랐다.

즉 카드 사용자가 카드 대금, 할부금, 카드론, 신용대출 등으로 인해 발생한 이자를 1개월 이상 갚지 못한 비율이 그만큼 커졌다.

지난해 카드대출 이용액은 총 102조 원으로 조사됐다. 전년(103.8조 원) 대비 1.8조 원(-1.7%) 줄어들었다. 2022년(-3.2%)에 이어 두해 연속 이용액이 감소했다.

지난해 신용·체크카드 이용액은 1139.3조 원으로 집계됐다. 전년(1076.6조 원) 대비 62.7조 원(5.8%) 증가했다.

한편 할부금융사, 리스사, 신기술금융사 등 비카드 여전사의 작년 말 연체율은 1.88%였다. 전년 말(1.25%) 대비 0.63%포인트 올랐다.

누적된 가계 부채가 가계 소비를 짓누르는 데다, 계속된 고물가로 인해 가계 경제가 급속히 악화하는 가운데 카드 연체율 증가세가 관측돼 그만큼 가계 경제 위험에 적신호가 켜진 것으로 풀이된다.

실제 가계는 취약계층부터 생계비 조달에도 어려움을 겪고 있다.

지난 17일 금융감독원이 국회 정무위원회 양정숙 개혁신당 의원에게 제출한 자료를 보면, 20% 이상 고금리 대출을 이용중인 저신용·저소득자를 대상으로 하는 '안전망 대출2'의 지난해 대위변제율은 24.5%로 나타났다. 이는 전년(15.5%)에 비해 큰 폭으로 상승한 수치다.

개인신용평점 하위 20% 이하 최저신용자에게 최대 2000만 원까지 생계자금을 대출해주는 '햇살론'15'의 지난해 대위변제율은 21.3%였다. 전년 8.3%의 두 배 넘는 수준으로 치솟았다.

햇살론15 대위변제율(연체율)이 20%를 넘어선 것은 작년이 처음이다. 대위변제율은 대출 차주가 원금을 상환하지 못할 때 정책기관이 은행에 대신 갚아준 금액 비율이다.

관련해 2018년부터 지난해까지 6년간 정부의 서민·저신용자 생계비 대출 정책상품 이용자는 총 287만2423명이었다. 이들이 이용한 대출액은 총 19조9171억 원이었다. 이 중 10% 수준인 1조9922억 원이 연체됐고 대부분인 1조8058억 원이 미회수됐다.

특히 대학생 등 청년 서민층의 연체율이 급속히 치솟는 점도 확인됐다. 안전망 대출2의 20대 이하 연체율은 36.5%였고 햇살론15의 20대 이하 연체율은 26.2%였다. 모두 전체 평균보다 높다.

정부가 일정 소득 이하의 대학생·청년에게 최대 900만 원을 지원하는 햇살론유스와 정책서민금융상품을 6개월 이상 정상적으로 이용한 저소득·저신용자에게 최대 2500만원을 대출해주는 햇살론뱅크 연체율도 크게 치솟았다.

햇살론유스 연체율은 2022년 4.8%였으나 지난해에는 9.4%로 거의 두 배 가까이 치솟았다. 햇살론뱅크 연체율은 1.1%에서 8.4%로 뛰었다.

급전이 필요한 취약계층에 최대 100만 원(연 금리 15.9%)을 당일 빌려주는 소액생계비대출의 지난해 연체율은 11.7%로 집계됐다.

이 와중에 보험 대출은 치솟고 있다. 17일 금융감독원이 국회 정무위원회 오기형 더불어민주당 의원에게 제출한 자료를 보면, 작년 말 생명보험사·손해보험사의 보험계약대출 잔액은 71조 원으로 역대 최대 수준을 기록했다.

이는 전년 말(68조 원) 보다 3조 원, 2021년 말(65.8조 원) 보다는 5.2조 원 증가한 수치다.

보험계약대출은 보험 가입자가 보험 해지 환급금 범위 내에서 대출받는 상품이다. 은행 대출 등의 자금줄이 막힌 가입자가 찾는 상품이라는 측면에서 대표적인 불황형 대출로 꼽힌다.

다시 말해 취약 가계가 고액의 손해를 감수하고 급전 마련을 위해 보험을 깨는 수준이 사상 최고로 치솟았다.

관련해 이석호 한국금융연구원 선임연구위원이 지난 16일 발표한 '국내 보험사 대출채권의 잠재 위험요인 점검 및 시사점' 보고서를 보면, 지난해 말 기준 보험사의 3개 이상 금융사로부터 대출 받은 다중채무자 비중은 32.1%로 은행(10.4%)의 3.1배 수준에 달했다. 다만 이는 저축은행(38.3%), 카드사(33.7%)보다는 작았다.

이들 보험사 다중채무 차주 1인당 평균 대출잔액은 4300만 원가량이었다. 이는 제2금융업권 중 상호금융(7500만 원) 다음으로 많았다.

보험사의 가계대출 차주 중 저신용등급자(7~10등급)가 차지하는 비중은 14.3%로 나타났다. 은행(7.4%)의 두 배 수준에 가까웠다.

이 연구위원은 "보험사 대출채권을 세부적으로 들여다보면, 지금 당장 부실위험이 크거나 임박한 것은 아니지만 잠재위험 및 약한고리가 발견된다"고 평가했다.

전체댓글 0