나는 '빨라지고 있는 위안화 국제화'라는 제목으로 2013년 7월에 <프레시안> 독자에게 처음으로 위안화의 국제화에 대해 소개한 바 있다. (☞관련 기사 : 빨라지고 있는 위안화 국제화)

당시 SDR(특별인출권) 편입 가능성에 대해서는 전망조차 하기 어려웠다. 그도 그럴 것이 국제통화기금(IMF)이 2010년에 이미 '자유로운 사용'이 불가능하다는 이유로 위안화의 SDR 편입 거부 판정을 내린 바 있기 때문이다. 그러나 중국은 개의치 않고 자신이 보유한 '국제화' 시간표에 따라 차근차근 위안화의 힘을 키워왔다.

5년이 흘렀다. IMF는 5년마다 SDR 통화 바스켓을 평가하는데, 위안화는 이제 강력한 유일 후보가 되었다. 전 세계가 다시 위안화를 주목하고 있다. 중국은 SDR이라는 국제 통화 자격증을 따낼 수 있을까?

SDR(Special Drawing Rights, 특별인출권)이란?

SDR은 IMF가 창출하는 국제 통화로 1968년부터 운용되고 있다. IMF에서 담보 없이 외환을 인출할 수 있는 권리이다. 가치는 달러(비중 41.9%), 유로(37.4%), 파운드(11.3%), 엔화(9.4%)의 통화 바스켓으로 구성하며, 최근(2015년 10월 13일) 가치를 보면 1USD=0.7084SDR 수준이다.

SDR은 일종의 국제 준비 통화로 IMF 회원국이 IMF로부터 무담보로 외화를 인출할 수 있는 권리, 즉 국제 유동성을 인출할 수 있는 권리이다. 해당국 국제 수지가 적자 상태에 빠졌을 경우에 SDR을 외국 중앙은행에 인도함으로써 필요 외화를 입수, 그 외화를 국제 결제에 이용하는 형식의 대체 통화로 유형(有形)의 실물 통화는 아니다.

SDR 가치는 당초 1달러와 같은 0.888671그램의 순금과 등가(等價)로 정했으나, 이후 기준을 표준 바스켓 방식(standard basket system), 즉 세계 무역 비중이 큰 16개국 통화 시세를 가중 평균하는 방법으로 계산, 표시하였고, 1980년부터는 5개국(미·영·프·독·일) 통화로 축소하였으며, 유로화가 출범한 후, 2001년에 다시 4개 통화(미국 달러, 유로화, 영국 파운드, 일본 엔화)로 조정되었다. 이제 다섯 번째 SDR 기준 통화 자격을 따기 위해서 위안화가 부상한 것이다.

SDR은 IMF 가맹국에게 출자액 비율에 따라 무상 배분되며 사용은 IMF 내에 설치된 SDR 계정을 통해 이뤄진다. 2015년 10월말 현재, SDR 배분 총액은 2381억 SDR(약 3361억 달러. 1SDR=1.41162USD)이며, 이중 미국이 17.68%(421.2억SDR)로 최대이며, 중국은 4%(95.25억SDR)에 불과하다. 이외에도 독일 6.12%, 프랑스 4.51%, 일본 6.56%, 영국 4.51%, 한국 1.41%(33.66억SDR) 수준이다.

위안화 국제화의 마지막 관문, SDR 바스켓 진입

중국은 2009년 위안화 국제화를 선언한 후, 1단계로 자국 내 위안화 국제 거래 환경 조성부터 착수했다.

첫째, 위안화의 무역 결제 확대이다. 그 결과 2012년 3월자로 중국 내 모든 기업은 위안화를 무역 결제에 사용할 수 있게 되었으며, 2014년말 4분기 기준으로 중국 전체 무역액의 29.8%를 위안화로 결제하고 있다. 2015년 3분기말 무역 결제액(누계)은 5.46조 위안으로 위안화 결제는 30.1%로 늘어났다.

둘째, 중국 내 자본 시장 개방을 확대했다. 알려진 것처럼 2014년 10월에 후강통(홍콩과 상하이 간 기관 및 개인 투자자의 상호 간 주식 투자 허용)을 실시했고, 2013년 7월에는 대출 금리를 자유화했으며, 예금 금리 상한선도 지속적으로 확대해 오고 있다. 외국인이 위안화로 중국내 주식, 채권에 투자할 수 있는 '위안화 역외적격 외국인 투자자(RQFII)' 제도와 외국인의 본토 주식 투자를 허용하는 '적격 외국인 기관 투자자(QFII)' 제도 역시 그 한도를 확대해 오고 있다. 2015년 5월 기준으로 QFII는 745억 달러, RQFII 쿼터액도 624억 달러까지 늘어났다.

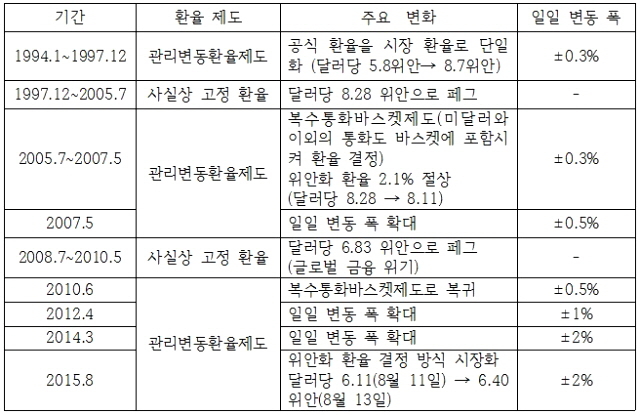

아래 [표]를 참고하면, 중국의 환율 제도는 더딘 걸음이기는 하나 일일 변동폭을 확대하고, 대미 달러화 환율 결정 방식을 시장화 하는 등 꾸준히 진화해 왔음을 알 수 있다. 또 2015년 3월 상하이 외환 시장에서는 미국 달러·유로화·파운드화·엔화·홍콩 달러·싱가포르 달러 등 총 11개의 통화가 위안화와 직거래가 되고 있다. 이는 과거 위안화-달러-기타국 통화로 이루어지던 거래가, 위안화-기타국 통화 간 직거래가 되고 있음을 의미한다.

2단계는 외국 내 위안화 국제 거래 환경 조성이다.

첫째, 2008년부터 시작한 위안화 통화 스왑의 지속적 확대이며, 그 결과 중국은 2014년말 현재 세계 28개국과 3조1182억 위안의 통화 스왑 계약을 체결하고 있다. 이는 중국 외환 보유액의 13% 수준에 달한다. 통화 스왑은 외환 위기 방지를 위해 외국 중앙은행과 체결하는 자국 통화 교환 협정이다.

둘째, 위안화 역외 인프라 구축이다. 즉 위안화 청산 결제 은행을 확대하고 있으며, 향후 설립될 AIIB(아시아 인프라 투자 은행) 역시 중요한 위안화 인프라로 작용할 전망이다. 2015년 5월 현재, 한국을 비롯하여 유럽(영국, 독일, 프랑스, 스위스) 미주(캐나다, 칠레) 등 16개 국가에 위안화 청산 결제 은행을 설치하였으며, 이들 지역에 RQFII를 승인함으로써 위안화 역외 인프라 구축에 힘쓰고 있다.

위안화 청산 결제 은행은 중국 본토 밖에서 위안화 결제 대금의 청산을 담당하는 은행을 의미하며, 무역에서의 결제 등 위안화 사용이 증대될수록 기업들의 위안화 청산 결제 은행 수요가 늘어나는 점이 확대 배경이다. 2014년 7월자로 위안화 청산 결제 은행(교통은행)이 지정된 한국의 경우를 보면 이전에는 위안화의 결제에 홍콩청산결제은행을 거쳤으나, 이제는 이를 생략하고 한국 국내 은행들이 직거래할 수 있어 비용과 절차가 절감된다. 즉 한국 기업의 위안화 결제는 '국내 은행-국내 청산은행(교통은행 한국 지점)-중국 현지 청산 결제 시스템'으로 간소화 되었다.

위의 두 단계를 거쳐 이제 3단계가 IMF, SWIFT(국제은행간통신협회) 같은 국제 금융 기구로부터 위안화 국제화를 인정을 받는 일이다. 그 증빙이 SDR 바스켓 진입인 셈이다.

중국, SDR 자격 있나?

주요 통화의 국제화 정도를 IMF에서는 외환 보유 통화 사용도, 지본 무역 거래 사용도, 외환 시장 사용도 등으로 평가한다. 또 해당 통화국의 경제 규모, 무역 네트워크, 투자 적격성, 자본 거래 개방성, 양적 금융 심화 정도 등으로 평가한다.

위안화 국제화의 가장 큰 걸림돌 가운데 하나는 '국제적 사용도'이다. 매달 SWIFT에서는 글로벌 통화의 국제 결제 비중을 발표하는데, 2013년 5월에는 전 세계 거래 통화 비중 0.8%로 13번째에 머물렀던 위안화는 2014년에는 2.17%로 5위로 뛰어 올랐다. 또 2015년 5월에도 2.2%(5위)로 사용 비중이 늘어났다.

2015년 8월에 드디어 SDR 편입에 청신호 하나가 더 켜졌다. 위안화가 처음으로 엔화를 제치고 4위 거래 통화에 올라선 것이다. 전 세계 거래 통화에서 차지하는 비중은 2.79%로 최고치를 기록했다. 같은 달 달러화가 44.8%로 1위를 고수했으며, 유로화와 파운드화가 각각 27.2%, 8.5%로 뒤를 이었다. 위안화는 신용장 발급 비율로는 9.1%로 80.1%를 기록한 달러에 이어 2위에 오른 것으로 집계됐다.

위안화의 SDR 바스켓 진입, 미국의 손에 달렸다

현재 SDR 바스켓에는 달러, 유로화, 엔화, 파운드 등 4개 통화만 포함돼 있다. 이들 통화들은 SDR의 가치를 산정할 만큼 안전하고 신뢰할 만한 통화로 인정하고 있는 셈이다. 이렇게 SDR 바스켓에 포함되어 있는 화폐들은 국제적 기축통화로 통용된다. 그래서 중국 위안화가 SDR 바스켓에 진입한다는 것은 국제화 통화 자격증의 획득을 의미하는 것이다.

외신에 따르면 금년 6월 IMF는 상하이에서 SDR 바스켓 구성에 대한 평가 작업을 진행했다고 한다. IMF 평가단은 인민은행 상하이총부와 상하이 외환거래센터 등 관계자들과 시보(SHIBOR, 상하이 은행간 금리) 확정기제, 위안화 환율 결정 과정과 외환 시장 구조, 은행 간 채권 시장 등에 대한 협상을 시작했다. 그 결과는 금년 11월 IMF 이사회에 보고되어 위안화 편입 여부를 결정하게 된다.

이러한 중국의 노력에 대해 미국은 반대 목소리를 내고 있다. IMF에서 거부권(독점적 의사 결정권)을 가진 미국의 재무장관은 위안화가 SDR 바스켓에 진입하려면 자본 계정 자유화와 강한 개혁 조치가 필요하다며 반대 입장을 표명했다. 반면, 런던에 위안화 역외 거래 센터를 유치하고자 하는 영국을 비롯한 유럽 국가들은 위안화의 진입을 지지한다. 통화 바스켓에 편입되기 위해서는 IMF 회원국 지분율 85% 이상의 찬성을 얻어내야 한다. 17.4%의 지분율을 보유하고 있는 동시에 거부권(veto)도 가지고 있는 미국이 반발하면 편입은 무산된다.

반면에 중국은 미국 등 서구가 주도하는 세계은행, 미국과 일본이 주도하는 아시아개발은행(ADB) 등 기존의 국제 금융 기구에 대항해 2014년 7월, BRICS(브라질, 러시아, 인도, 중국, 남아공) 국가 중심의 신개발은행(NDB)의 설립을 주도했다. 이어 신실크로드(일대일로) 정책의 일환으로 아시아 인프라 투자 은행(AIIB)을 2015년 6월 29일(창립회원국 협정 체결)에 탄생시켰다. 2015년 10월말 현재, 한국과 영국·프랑스·독일 등 57개국은 연내 운영에 돌입할 예정인 중국 주도의 AIIB에 대한 참여를 확정지었다. 따라서 중국은 NDB, AIIB 등을 통해 미국 주도의 금융 질서에 대응하고 있는 셈이다. 그 대척점에 SDR이 있다.

결론적으로, 현재 위안화가 국제통화가 되기 위한 기본적인 조건은 성숙되어 있는 상황이라 볼 수 있으며, 관건은 역시 미-중 간의 정치적 판단에 영향을 받게 될 것이다.

전체댓글 0