구원 자격을 얻기 위해서 당신이 가진 모든 재산은 신께 모두 바치고, 허리 펼 새도 없이 무보수 노동까지 제공해야 한다면, 그래도 이런 사이비 신흥종교에 빠질 사람이 있을까?

이해가 잘 가지는 않지만, 분명 우리 사회에서는 사이비 신흥종교로 재산은 물론 목숨까지 잃는 사건들이 잊을 만하면 반복됐다.

그런데 '물신주의'가 팽배하다는 우리 사회에 사이비 신흥종교라는 것이, 영적인 구원을 약속하는 신과 교주 형태로만 존재하는 것이 아니다.

바로 '재테크'라는 신흥종교다. 이 '재테크'라는 신흥종교는 온 국민을 충격으로 빠뜨렸던 IMF 사태를 계기로 우리 사회에 발호하기 시작했다. '평생직장' 신화가 사라지면서 노후가 불안해진 사람들이 언제 끊길지 모르는 월급만으로는 불안에 사로잡힌 것이 배경이다.

"당신도 짭짤하니 수익을 거둘 수 있다"는 재테크라는 신흥종교의 유혹 앞에 많은 이들이 빨려 들어갔다가 빈털터리, 아니 빚만 진 채 거덜 나는 일이 10여 년간 계속됐다. 1999년 대우사태의 재판이라는 '동양 사태'는 저축은행 사태에 이어 '재테크'라는 사이비 신흥종교가 초래한 최근의 사례라고 할 수 있다.

[재테크 신화]는 지금 대한민국의 경제체제가 금융자본주의에 지배되고 있는 사회라는 인식에서, 특히 '금융 재테크'라는 말은 개인에게 어울리지 않는다는 판단에서 출발한 기획이다.

'동양 사태'는 정부의 금융당국까지 사이비 신흥종교에 놀아났거나 수수방관한 책임이 있는 사건이다. 그러나 우리가 '재테크'에 미련을 가지는 한, '재테크'라는 사이비 신흥종교는 또 다른 형태로 우리를 유혹할 것이다. 첫 회는 '금융 재테크'에 나서라는 유혹에 어떻게 빠지게 되는지 보여주는 생생한 사례로 준비했다.<편집자>

.JPG)

|

| ⓒ연합뉴스 |

불안을 대체한 또 다른 불안, '재테크'

'동양 사태' 피해자 김은혜(59·가명) 씨는 '불안'했다. 정년 은퇴를 코앞에 둔 남편과 여생을 버틸 돈이 부족하다고 느꼈다. 아직 결혼도 하지 않은 외동딸에게 손을 벌리고 싶지는 않았고, 직장인 남편이 벌어 오는 돈을 불릴 생각을 못한 자신이 부끄럽기도 했다. 자주 연락하던 중학교 동창이 '단기금융펀드'라는 생소한 단어를 설명해주자 호기심이 생겼다.

지인의 소개로 처음 한 '소액 투자'에서 김 씨는 "쏠쏠한 재미를 봤다"고 했다. '나도 재테크가 되는구나'란 생각이 들자, 불안은 감쪽같이 씻겨져 나갔다. 그렇게 동양과 튼 두 번째 거래에 김 씨는 노후 자금으로 모아 둔 3억 원을 쏟아 부었다. '대마불사'라 믿었던 동양은 그러나 무너졌고, 김 씨 부부의 노후는 몇 곱절 더 불안해졌다.

불안. 외환위기 이후 한국 사회를 설명하는 대표 키워드다. 노동과 저축을 통해 얻는 소득만으로는 영 아쉽고 불안한 시대. 불안을 잠재우기 위해 중세인들이 '종교'를 믿었다면 현대인들은 불안을 다른 불안, 즉 재테크로 대체한다. 재무와 테크놀로지(과학기술·Technology)의 합성어인 재테크가, 아이러니하게도 '종교'의 역할을 하고 있는 셈이다.

"대기업 9곳이 모두 부도나야 손실인데, 그럴 리가 있겠느냐"

'믿으라.' 앞날이 불안한 사람들에게 금융 기관들은 '안전'이란 단어를 앞세우며 일장 설파를 한다. 한국 사회는 KIKO 사태, 저축은행 사태, LIG 건설 사태 등을 잇달아 목격했고, 이제는 많은 사람이 '고위험·고수익(high risk·high return)이란 공식을 상식으로 받아들이고 있다. 그럼에도 금융 기관의 '믿어 보라'는 끈질긴 설파 앞에 피해자는 계속해서 속출하고 있는 상황이다.

2007년 우리은행 특정금전신탁에 평생 모은 큰돈을 내던진 박종구(64·가명) 씨는 지금도 그 설파를 기억한다. "파이시티 사업에 투자한 건설 대기업 9곳이 모두 부도가 나야 원금 손실이 있을 텐데, 그럴 리가 있겠냐", "정기 예금은 금리도 낮고 물가가 오르면 사실상 마이너스지만 이 신탁은 8퍼센트대 고수익을 보장한다", "우리은행이 대지 담보권을 가지고 있는 안전한 사업이라, 절대 손해 보지 않는다" 등.

박 씨는 20년 가까이 거래한 은행의 부지점장이 나서 이렇게 설파하자 "큰 문제야 있겠나"란 생각이 들었다고 했다. 파이시티가 뭔지도, PF(프로젝트 파이낸싱)가 뭔지도 몰랐지만, 그는 본인 명의로 1억 원, 아내 명의로 2억 원짜리 신탁 계약서를 썼다. 파이시티 사업은 금융위기에 따른 자금난과 정관계 인허가 비리가 터지며 사실상 좌초됐고, 우리은행 특정금전신탁으로 이 사업에 투자한 개인 1400여 명의 손실은 원금의 70%를 웃돌 것으로 예상된다.

.JPG)

|

| ▲ 복합유통센터 '파이시티'가 들어서기로 돼 있던 서울 서초구 양재동 화물터미널 용지 전경. ⓒ연합뉴스 |

"오늘이 마감하는 날이에요. 고객님"

이에 더해, 사람들의 불안 심리를 더 키우는 미끼는 '시한'이다. 고수익과 안전성을 모두 담보하는 좋은 상품의 마감이 임박했단 소식을 들으면, '긴가민가'하던 사람도 어느새 금융 기관 창구 앞에 앉아 있는 자신을 발견하게 된다. "좋은 때를 놓쳐버리면 어쩌나"하는 불안이 성큼 다가오기 때문이다.

박 씨와 마찬가지로 우리은행을 통해 파이시티에 투자했던 김종휘(51·가명) 씨가 딱 그랬다. 김 씨는 2007년 8월, 정기예금에 넣어두었던 전 재산 1억 원을 신탁 상품에 넣어 두라는 권유를 받았다. 걸려오는 전화가 "귀찮고 탐탁지 않아" 외면하고 있었지만, "오늘이 신탁상품 판매가 마감하는 날이니 오후 4시 전까지 은행에 오셔야 한다"는 세 번째 전화를 받자 "귀가 솔깃했다"고 했다.

급하게 결정한 터라, 자신이 체결한 신탁 계약의 위험성을 제대로 알아볼 여유가 없었다. 박 씨는 "무식하게도 신탁 상품이 가장 안전하다고 생각하고 있었다"며 "최근에야 이 상품이 펀드(UBS클래스원특별자산투자신탁 제3호) 상품이란 걸 알았다"고 했다. 해당 상품은 그러나 박 씨가 투자를 결정하고 며칠이 지난 후에야 마감됐다.

이처럼 '나만 안 하면 바보'란 투자 강박에 고수익과 안전성, 마감 임박 등을 내세우는 금융 기관들의 사기성 영업이 더해져 금융 피해자는 계속해서 속출하고 있다. 전문가들은 특히 외환위기 이후 평생직장과 안정된 노후를 잃어버린 중산층 피해가 갈수록 커지고 있다고 지적한다. 경제의 '허리'와도 같은 중산층의 몰락은 국가 경제에도 결코 바람직하지 않다.

동양 사태를 계기로 다시 한 번 근본적인 금융 개혁이 도마에 올랐다. 금융 정책과 분리된 금융 감독의 독립성 확보와 별도의 금융 소비자 보호 기구 설치도 재차 논의되고 있다. 그러나 무엇보다 근본적인 대안은, 높은 리스크를 감수해야 하는 재테크가 애초에 필요하지 않은, 열심히 일해 번 돈만으로도 인간다운 노후를 보낼 수 있는 '불안' 없는 사회를 만드는 일일 테다.

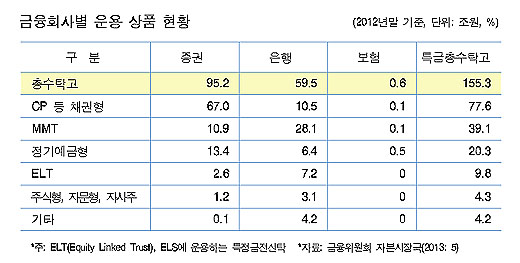

| 특정금전신탁 선호하는 금융 기관, "규제 회피 꼼수" 금융기관이 고객으로부터 예탁받은 자금을 고객이 지정한 운용방법·조건에 따라 운용한 후 운용 수익을 배당하는 '특정금전신탁'. 동양 사태와 파이시티 사태 피해를 키운 '주범'으로 꼽힌다. 최근 이 제도를 시급히 개선해야 한다는 목소리가 힘을 얻고 있다. 시민단체 참여연대가 지난 5일 발표한 '특정금전신탁, 문제점과 개선 과제'란 보고서를 보면, 최근 금융기관들은 특정금전신탁을 당국의 규제를 회피하기 위한 수단으로 악용하고 있다. 특정금전신탁은 본래 투자처를 위탁자의 의사에 따라 운용하는 것이 원칙이다. 그러나 우리은행 특정금전신탁 사례에서 알 수 있듯, 실제로는 금융 기관이 기획한 위험한 투자처에 직원 권유에 따라 위탁자가 '형식적'으로 동의하는 방식으로 운용되고 있다. 금융위원회 자료에 따르면, 2012년 말 기준으로 특정금전신탁에서 가장 비중이 큰 운용 상품이 바로 기업어음(CP) 등 채권형이다. 각종 규제로 인해 개인에게 판매하기 어려운 채권형 상품도 이 제도를 이용하면 '쪼개 팔기' 형식으로 쉽게 판매할 수 있기 때문에 금융 기관들은 특정금융신탁제도를 매우 선호하고 있다.

특정금전신탁 제도는 집합투자상품(펀드)에 적용되는 소비자 보호 규제를 회피할 수 있다는 문제점도 가지고 있다. 명목상으로는 고객이 투자처를 '지정'하는 형식이다 보니, 금융 기관의 '투자 권유'를 전제로 성립하는 자본시장통합법상의 설명 의무나 적합성의 원칙이 적용될 여지가 별로 없기 때문이다. 이에 따라 참여연대는 해당 보고서에서 △집합투자상품에 관한 규제를 회피하려 신탁계약을 체결한 경우 이를 무효로 하는 규정을 신설할 것 △적정성 원칙을 강화하고 특정금전신탁의 투자 대상을 제한할 것 △다수의 개인 투자자를 대상으로 하는 특정금전신탁을 집합투자상품으로 간주해 소비자 보호 장치를 작동할 것 등을 제안하고 있다. |

전체댓글 0