미국과의 달러 스와프를 성사시켜 달러 자금 경색에 대한 우려에 한숨을 돌린 정부가 글로벌 시장의 패닉이 계속되자 전대미문의 신용경색 위험성에 대해 강한 경보음을 울렸다.

기획재정부는 23일 정부서울청사에서 김용범 1차관 주재로 거시경제금융점검회의를 열고 코로나19에 따른 실물경제 및 금융시장의 파급 영향을 점검했다.

김 차관은 “최근 미국과 600억 달러 통화 스와프 체결로 달러 유동성 공급 여건이 크게 개선됐지만, 국내 금융시장이 글로벌 금융시장 흐름에 민감하게 반응해 온 만큼 여전히 경각심을 갖고 대응해 나가야 한다”며 “자금시장 모니터링을 강화해 나가며 신용경색을 방지하는 데 만전을 기해달라”고 당부했다.

정부는 기획재정부에 거시금융안정팀을 구성해 매일 금융시장 동향을 점검하고, 자금시장의 단기금리 변동성이 커질 경우 신속하게 대응하기로 했다.

무엇보다 정부는 전통적인 안전자산인 금마저 팔아치우며 현금 확보에 나선 투자자들이 '절대 안전자산'으로 불리는 미국 국채마저 대량매도로 돌변한 것에 대해 충격을 금치 못하고 있다.

"코로나19가 불러온 시장불안을 상징하는 사건으로 길이 남을 것"

김 차관은 이날 새벽 1시쯤 자신의 페이스북에 '흔들리는 바윗돌'이란 제목의 글을 통해 "앞으로 수십년간 코로나19가 불러온 시장불안을 상징하는 사건으로 길이 남을 것이다"고 우려를 나타냈다.

그는 "국제금융시장에서 제일 단단한 바위는 미국 국채다. 그래서 시장이 불안해지면 투자자들은 너도 나도 미국 국채를 찾으며 국채금리는 떨어진다(국채 값 상승)"며 "안전자산 선호 현상이며 이는 투자의 기본상식이다"고 설명했다.

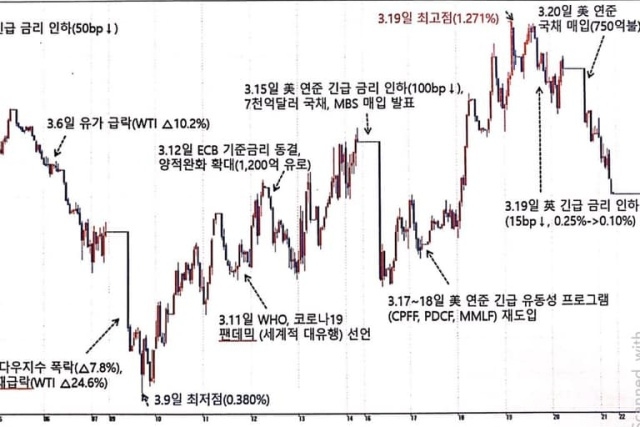

이어 김 차관은 “그런데 지난주에 가장 안전하다는 미국 국채시장에서 기이한 현상이 일어났다. 다우지수가 연일 하락하고 시장 불안이 지속하는데 미국 국채금리가 하락이 아니라 급등했다”며 "코로나가 가져온 시장불안이 대규모 채권펀드 환매 요구로 이어져 자산운용사들이 서둘러 국채를 내다 팔며 일어난 이례적인 현상이다. 살짝 그런 게 아니라 가격변동성이 그야말로 말이 안되는 수준으로 치솟았다"고 우려했다.

김 차관은 "2주간에 일어난 일을 그린 아래 그래프는 앞으로 수십년간 코로나가 불러온 시장불안을 상징하는 사건으로 길이 남을 것"이라며 "국채금리 그래프가 이렇게 급변동하는 모습을 보이긴 정말이지 상상하기 어렵다"고 말했다.

김 차관이 페이스북에 참고 기사로 인용한 영국의 <파이낸셜타임스> 기사 'Investment veterans try to get to grips with ‘broken’ markets'(☞원문보기)은 한 전문가의 반응을 이렇게 전했다.

JP모건 자산운용의 투자최고책임자 밥 미셸은 "상상하지 못한 일"이라면서 "40년 가까이 이 일을 해왔지만, 본 적이 없는 가장 기이한 시장 현상"이라고 말했다. 그는 "패닉에 빠진 시장에서 이렇게 안전자산이 실종된 경우는 전례가 없다"고 덧붙였다.

코로나19 팬데믹 초기와 비교할 때 미국 국채를 대표하는 10년 만기 국채의 수익률 변동은 정말 극적이다. 지난 9일 10년 만기 국채 수익률은 0.4% 밑으로 떨어지며 사상 최저치(사상 최고가)를 기록했다. 유럽 최고의 안전자산으로 불리는 10년 만기 독일 국채는 수익률이 마이너스 1%까지 떨어지는 사상 최저기록을 세웠다.

하지만 투자자들은 코로나19로 심각한 글로벌 경기침체에 올 것으로 전망을 바꾸기 시작했다. 10년 만기 국채 수익률은 지난 19일 1.3% 가까이 치솟았다. 독일 10년 만기 국채 수익률도 마이너스 0.2%까지 치솟았다.

자산운용사들은 환매를 원하는 펀드 투자자들의 요구가 쏟아지자 '절대 안전자산'이라는 이들 국채마저 매도할 수밖에 없는 상황으로 몰렸다. 국채보다 위험한 회사채는 큰 손실을 보지 않고 매도하는 것조차 힘들다보니 투자자들에게 돈을 돌려주기 위해서 국채에 더욱 매도세가 쏠리고 있다.

김 차관은 "국채는 바위처럼 단단하다는 믿음이 흔들리면 국제금융시장은 혼란에 빠진다"며 "국채시장 불안을 진정시킬 미국 중앙은행과 재무부의 특단의 대책이 빨리 나오길 고대한다"고 밝혔다.

미국 정부의 특단의 대책에 대해 <파이낸셜타임스>의 금융전문 칼럼니스트 개빈 데이비스는 'A strategy for the dysfunctional US Treasuries market'라는 칼럼(☞원문보기)을 통해 "미국 연준은 '수익률 곡선 통제(yield curve control, YCC)' 카드를 고려하고 있을 것"이라고 지적했다. YCC는 국채 수익률을 마치 기준금리저럼 인위적으로 범위를 정해 관리하는 것이다. 예를 들어 특정 국가의 10년 만기 국채 수익률을 -02%~0.2%로 묶은 뒤 만일 수익률이 0.2%를 넘어가게 되면, 중앙은행이 무제한 매입을 해 수익률을 끌어내린다. 반대로 수익률이 -0.2% 이하로 내려가가 되면 국채를 무제한 매도하는 것이다.

YCC는 지난 2016년 9월부터 일본은행이 사상 최초로 실행에 옮긴 통화정책이다. 올해 3월부터 호주 중앙은행도 이 정책을 도입했다. 일본 중앙은행은 10년 만기 국채 수익률을 현재 0.0~0.1%로 관리하고 있고, 호주중앙은행은 3년 만기 국채 수익률 상한선을 0.25%로 잡고 있다.

데이비스는 "연준이 YCC를 도입한다면, 비정상적인 국채 수익률의 흐름을 결코 용납하지 않겠다는 메시지를 시장에 보낼 수 있을 것"이라고 평가했다.

데이비스는 "연준이 전체 국채 시장이 낮은 수익률이라는 정상적인 상태로 신속하게 복귀시키려는 메시지를 전하길 원한다면, 10년 만기 국채 수익률을 1% 이하로 묶어두는 극단적인 조치를 취할 수 있다"고 전망했다. 만기가 긴 국채에 YCC를 적용할 수록 상대적으로 만기가 짧은 국채까지 영향을 미칠 수 있는 보다 강력한 정책이다

그는 "연준이 다가오는 경기침체에 맞서 YCC 카드를 꺼내들 확률은 아직 50% 미만이지만, 이미 무시할 수 없는 수준이며 앞으로 급격하게 확률이 높아질 것"이라고 예상했다.

전체댓글 0